Suponhamos que você esteja pensando em expandir o seu negócio ou investir em um novo empreendimento, mas não tem certeza se isso é uma boa ideia. Como “prever” os riscos ou a viabilidade desse projeto?

O que você procura é o payback, ou seja, o tempo necessário para que o seu investimento inicial seja inteiramente coberto pelos rendimentos acumulados. Esse cálculo pode ser feito com base apenas nas projeções de fluxo de caixa da empresa, entretanto, para obtermos um resultado mais realista, devemos descontar os custos envolvidos nas operações do negócio.

Neste artigo discutimos:

- O que é payback descontado e como calculá-lo?

- Por que realizar esse cálculo?

- Quais as vantagens e desvantagens do payback descontado?

- Como reduzir o período de payback?

O payback descontado é muito útil para avaliar projetos de marketing e negócios, sendo seu cálculo bastante simples, até mesmo para quem é avesso à matemática financeira. O mais importante, porém, é que seu entendimento é fundamental para prever eventuais prejuízos e administrar seus investimentos com mais segurança.

Continue a leitura para conferir tudo sobre esse conceito!

O que é payback descontado e como calculá-lo?

O payback, ou período de payback, é o tempo necessário para que o retorno acumulado de um investimento se iguale ao valor investido. O cálculo básico, também chamado de payback simples, baseia-se apenas na primeira projeção de fluxo de caixa, ao passo que o payback descontado considera as variações do dinheiro ao longo do tempo de acordo com o custo de capital da empresa.

Para ficar mais claro, vamos começar calculando o payback simples de um negócio fictício.

Como calcular o payback simples

Imagine que você seja proprietário de uma pequena academia muito movimentada e, observando o aumento da procura por esse tipo de serviço, considera a possibilidade de abrir um segundo estabelecimento em outra região da cidade.

Essa expansão, porém, demandará um investimento significativo, afinal, será preciso alugar um novo local, reformar, comprar equipamentos, contratar pessoas, fechar vendas e lidar com todas as exigências burocráticas previstas. Ainda que o retorno seja claramente visível, em quanto tempo você recuperaria o dinheiro investido nesse novo endereço?

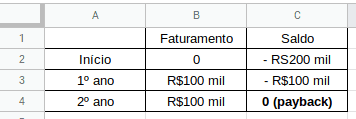

Temos uma vantagem nesse caso: você já conta com um estabelecimento bem sucedido cujo histórico pode servir de base para calcular o payback. Para fins didáticos, vamos fixar o faturamento anual previsto em R$100 mil e o investimento necessário para abrir a nova academia em R$200 mil.

A partir desses dados, podemos ilustrar o retorno do seu investimento da seguinte forma:

Para simplificar ainda mais, podemos usar a fórmula do payback simples: payback = investimento inicial / ganho no período. Nesse caso, teremos:

- payback = 200 mil / 100 mil;

- payback = 2.

Nesse exemplo, o payback, ou o tempo necessário para recuperar o seu investimento, é de 2 anos. Se esse período for razoável para manter as suas finanças equilibradas, provavelmente esse negócio representa uma oportunidade para expandir o seu empreendimento.

Entretanto, ainda que substituíssemos as variáveis expostas por valores reais, esse cálculo apresentaria uma grande limitação: ele não considera os custos de operação da empresa ou os juros previstos em financiamentos e aplicações. Para traçarmos uma projeção mais fiel, devemos optar pelo payback descontado.

Como calcular o payback descontado

Antes de listarmos as fórmulas e partirmos para o próximo exemplo, precisamos esclarecer alguns termos básicos como Custo de Capital, Taxa Mínima de Atratividade e Valor Presente Líquido.

Não vamos nos aprofundar demasiadamente em expressões e cálculos contábeis, mas alguns conceitos precisam ser esclarecidos para que o seu entendimento seja completo, tudo bem?

Custo de Capital

O Custo de Capital representa o custo com o qual o investidor deverá arcar para manter o seu dinheiro aplicado em uma empresa. Esse custo envolve tanto o capital de terceiros (financiamentos, empréstimos e recursos de investidores) quanto o capital próprio da empresa (recursos dos sócios ou dos acionistas), bem como as projeções de valor da moeda (inflação).

Observe que não é vantajoso para um investidor colocar o seu dinheiro em um negócio que não é capaz de oferecer um retorno superior ao garantido por um investimento conservador, certo? Nesse sentido, uma variável substituta tende a ser utilizada no cálculo do payback descontado: a Taxa Mínima de Atratividade, ou TMA.

Taxa Mínima de Atratividade

A TMA é a taxa de juros máxima que um devedor se propõe a pagar ao realizar um financiamento ou a taxa de retorno mínima que um investidor exige para aceitar fazer um investimento. É normalmente superior ao rendimento de ativos livres de risco — como os títulos de renda fixa — e é formado a partir de três componentes básicos:

- custo de oportunidade: retorno gerado por outras alternativas de investimento, geralmente títulos com juros baseados na taxa Selic;

- risco do projeto: a taxa deve cobrir o risco envolvido na operação, ou seja, quanto maior o risco, maior o retorno esperado;

- liquidez: capacidade ou tempo estimado para o ativo ser convertido em caixa ou mudar a sua posição no mercado.

Valor Presente Líquido

O Valor Presente Líquido, descrito nas equações apenas como VPL, é a variável que difere o payback descontado da sua fórmula simples. Esse valor nada mais é do que a demonstração do valor presente do fluxo de caixa (VP) descontado o Custo de Capital ou, como em nosso exemplo, o TMA.

Observe, porém, que nesse caso estamos considerando o valor presente dos fluxos de caixa. Por isso, precisaremos calcular os juros compostos em cada período — que consideramos aqui como um ano. A fórmula do VPL, portanto, é:

- VPL = VP/ (1 + TMA)^n;

- VP = valor do fluxo de caixa presente;

- TMA = Taxa Mínima de Atratividade;

- n = período ou ano em questão.

Suponhamos, agora, que você pretenda investir em um pequeno mercado na sua cidade e, conversando com outros empreendedores, descobre que será necessário investir R$500 mil no projeto.

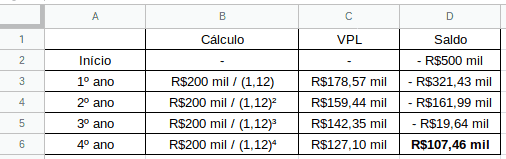

Fixando um fluxo de caixa de R$200 mil e uma TMA de 12%, nosso payback descontado só acontece no quarto ano. Veja só:

Para calcular o momento exato em que ocorre o payback, basta dividir o valor do último saldo negativo pela soma do mesmo valor somado ao primeiro saldo positivo. Dessa forma, encontramos a proporção que indica o momento do ano em que o retorno total acontece. Veja:

- 19,64 / (19,64 + 107,46) = 0,15 (ou 15% de um ano).

O payback descontado desse investimento, portanto, se dará em, aproximadamente, 4 anos e 2 meses.

Vale ressaltar que os valores expostos são fictícios e foram fixados apenas para simplificar o entendimento do cálculo. Em uma situação real, será preciso realizar a projeção dos fluxos de caixa futuros a partir das receitas, dos custos e das despesas previstas em pesquisas e análises financeiras preliminares.

Por que realizar esse cálculo?

Qualquer empresa ou investidor que pretende aplicar recursos em determinado projeto — seja a aplicação de um plano de marketing, seja a expansão de um estabelecimento, seja a compra de um maquinário de alto valor — realiza uma série de análises financeiras para estimar os custos e os riscos envolvidos nessa oportunidade de negócio.

A partir desse ponto de vista, fica claro que o payback descontado é uma ferramenta de segurança que não apenas avalia a viabilidade de um investimento, como também traça um período de retorno estimado que servirá como referência para o planejamento financeiro do investidor.

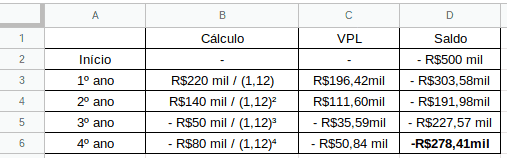

Para ilustrar a importância desse cálculo, vamos analisar um último exemplo, ainda considerando uma aplicação inicial de R$500 mil e uma TMA de 12%. Dessa vez, porém, os valores dos fluxos de caixa não serão fixados, o que aproxima nossos dados de uma projeção real. Confira!

Observe que, nesse exemplo, até o fim do quarto ano nem metade do investimento terá sido pago e, dado o decaimento dos fluxos de caixa, é provável que o payback jamais aconteça.

É claro que os valores citados foram pensados para ilustrar um quadro negativo e, como estamos falando em projeções, é impossível afirmar que os resultados reais se darão como o esperado. Afinal, existem fatores, tais como turbulências econômicas, novas leis e tendências de mercado, que podem mudar completamente a realidade de um negócio.

É por isso que, em um cálculo de payback, é recomendável realizar projeções considerando diferentes cenários, dos mais típicos aos mais improváveis. A questão é que padrões muito negativos nas avaliações, bem como períodos de payback muito longos indicam que os riscos envolvidos são altos.

Quais são as vantagens e as desvantagens do payback descontado?

Em relação ao método simples, o payback descontado apresenta uma série de vantagens, sem abrir mão da simplicidade:

- considera o custo de capital das empresas;

- leva em conta as variações do dinheiro ao longo do tempo;

- é adequado para a avaliação de projetos de risco elevado ou vida limitada;

- é mais fiel à realidade financeira dos negócios.

Por outro lado, o payback descontado apresenta limitações importantes que comprometem sua eficácia, principalmente na análise financeira de grandes negócios:

- não considera possíveis fluxos de caixa negativos após o período de payback;

- apesar de sua simplicidade, a precisão do resultado depende de projeções mais complexas.

Em outras palavras, o payback descontado por si só não é capaz de fornecer um panorama tão confiável, embora seu método seja capaz de avaliar pequenos negócios com certa precisão. Assim, empresas de grande porte tendem a utilizá-lo como um fator de triagem ou combinam seu arranjo matemático com análises financeiras mais sofisticadas.

Como reduzir o período de payback?

Não é comum que as entradas de caixa de uma empresa ocorram de maneira linear e, em muitos projetos, o retorno pode se dar além do tempo estimado nas projeções. Isso significa que, ainda que o negócio apresente um longo período de payback, é possível que ele se consolide e se torne um bom investimento.

Nem todos os investidores, porém, têm condições de esperar ou estão dispostos a lidar com esse risco. No entanto, considerando a estrutura do cálculo do payback descontado, percebemos que o que afeta diretamente o seu valor final são os resultados dos fluxos de caixa e o custo de capital.

Nesse sentido, uma empresa pode elaborar um plano de redução de custos durante o período de payback, focando a operação do negócio em seus produtos ou serviços mais lucrativos. Outra saída seria negociar uma TMA mais baixa, mas isso afetaria a liquidez e o risco do investimento.

Podemos concluir que o payback se destaca por ser uma ferramenta prática para avaliar projetos de menor complexidade e negócios que não demandam investimentos muito altos como pequenas empresas e startups.

Além do payback descontado, existem diversos outros indicadores de risco, como o IBC (Índice Benefício/Custo), o TIR (Taxa Interna de Retorno) e o Ponto de Fisher. Por outro lado, se o que você quer é avaliar a rentabilidade de um projeto, o cálculo que nos fornece as melhores estimativas é o ROI (Retorno sobre o Investimento).

Continue aprendendo conosco: confira agora o nosso artigo sobre ROI e descubra se seus investimentos estão realmente valendo a pena!

CONTEÚDO CRIADO POR HUMANOS

Encontre os melhores freelancers de conteúdo no WriterAccess.

CONTEÚDO CRIADO POR HUMANOS

Encontre os melhores freelancers de conteúdo em WriterAccess.